本篇为大家整理由美国房地美(Freddie Mac)发布的美国各大金融机构贷款利率调整,即时更新美国贷款最新动态。

周房贷利率平均值:

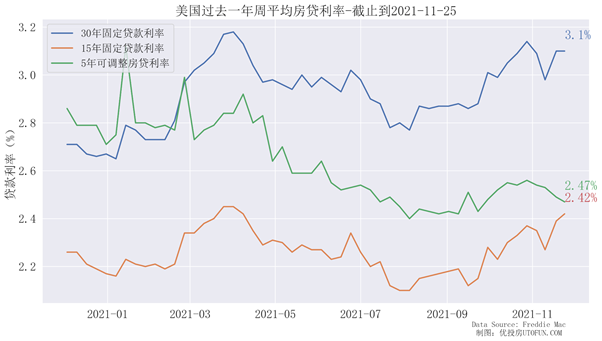

根据房地美(Freddie Mac)截至11月25日的统计数据,美国30年固定房贷利率周平均值目前为3.1%,15年固定房贷利率周平均值为2.42%,5/1ARM可调整房贷利率周平均值为2.47%。

30年/15年/房贷利率在11月后,利率水平持续上扬,30年房贷利率皆维持在3.1%左右,15年房贷利率自11月首周后便不断攀升。5/1ARM房贷利率则呈现下降趋势。整体来说,目前的房贷利率水平仍是近半年的高点,仍需持续关注后续走势。

每月房贷利率平均值

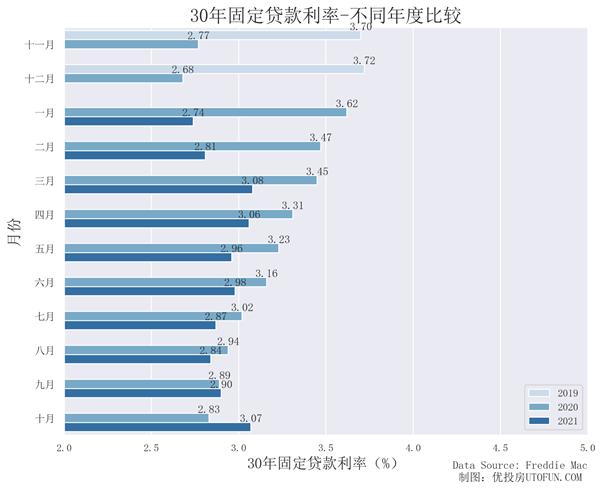

10月的30年固定房贷利率月平均值为3.07%,较前月上升0.17个百分点。平均费用点数维持在0.7。

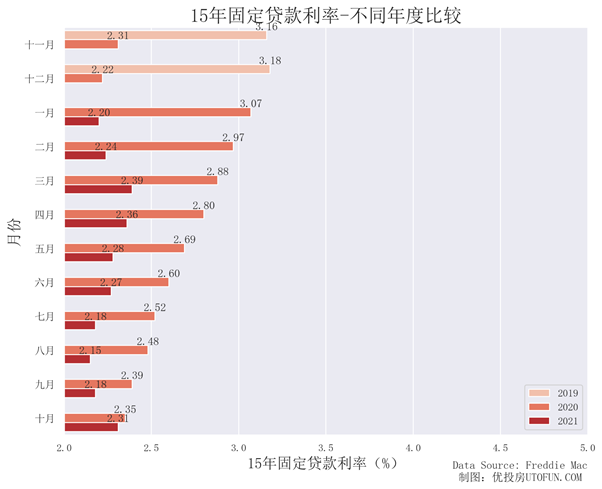

10月的15年固定房贷利率月平均值为2.31%,较前月相比高出0.13个百分比,平均费用点数为0.7,较前月上升0.1。

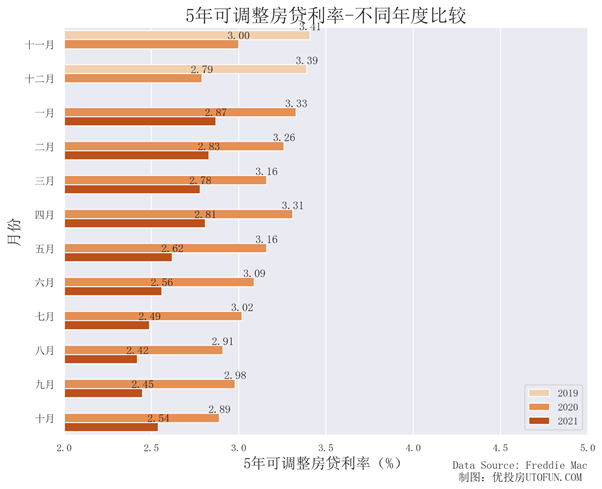

10月的5/1ARM可调整房贷利率平均值为2.54%,与前一个月相比上升0.09个百分点,平均费用点数同样维持在0.3。

注:五年可调整房贷利率是指前五年按固定利率偿还贷款,剩余则按浮动利率还清,浮动利率每年随市场变化调整一次。

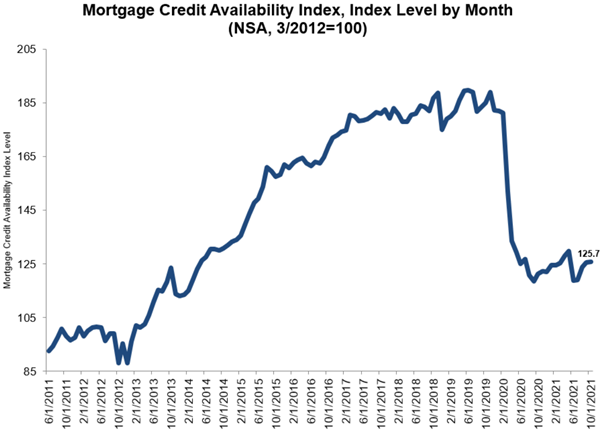

可获信贷指数微升0.1%

10月的可获信贷指数(Mortgage Credit Availability Index, MCAI)为125.7,与前月相比微升0.1%。该指数将2012年3月当时的状态设定为100%作为基准,下降表明贷款标准正在收紧,上升则表明信贷放松。

信贷供应量在10月略有增加,目前的指数已接近2014年的最低贷款供应量,但整体指数与2020年3月,也就是疫情前相较,仍下降了30%。在分项的贷款类型分析上,巨额可调整利率房贷(jumbo ARM)与无质抵押贷款(non-QM)的增加,推动了大部分的巨额贷款项目。然而,符合条件的贷款项目方面,可调整利率贷款,高贷价比(Loan To Value; LTV)借贷,都有所下降。以目前的情况而言,根据MBA本月的报告显示,信贷供应紧缩,加上房产供给与房价负担能力的挑战,对于首购族而言,都会是购屋的重大障碍。

联准会政策延续,升息减码无可避免

随着拜登决定提名鲍尔续任联准会主席消息释出,市场认为日前的升息减码政策将会延续。目前美国的通膨情情仍相当严重,11月即开始减购债券,此举也让美元释出减量,从而变成货币供给紧缩,若以目前每个月减码150亿元的速度推估,最快2022年6月QE就会解除。而QE期间的低利率,则有助于消费者申请抵押贷款买房,再加上房产供应不足,带动房地产市场价格走高。

随着联准会无可避免地升息政策,信用卡、房产信贷额度,和其他消费者和企业贷款的利率都将走高。这些利率调整结果将会使金流趋缓,消费及投资市场热度减低。

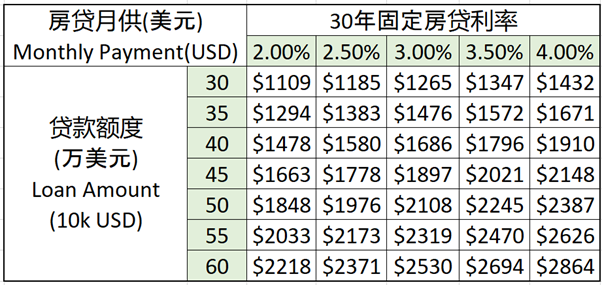

举例而言,如果贷款额度为50万美元,30年期固定利率若为3%,月供是2,108美元,而当30年期固定利率上升至3.5%,月供则为2,245美元,一个月就多出137美元,一年下来则增加1,644美元的成本;如果贷款额度为60万美元,同样的利率涨幅下,每年便增加1,968美元的成本。把握目前相对低利率的时机点进场买房,打造适宜自己与家人居住的环境才是最实际的考虑。

文章转自优投房,版权归原作者所有。如有侵权请联系我们,我们将及时处理。